Il Lungo e il Breve periodo

Le forme delle curve di domanda e offerta dipendono dal periodo di tempo preso in considerazione.

La elasticità nella domanda nel tempo. 2 fattori che determinano se le elasticità della domanda nel breve periodo siano maggiori o minori di quelle nel lungo periodo sono:

la facilità di sostituzione. Spesso si può sostituire un prodotto con un altro nel lungo ma non nel breve periodo

le opportunità di creare delle scorte. Per i beni che possono essere conservati senza problemi, le curve di domanda di breve periodo possono essere più elastiche di quelle di lungo periodo.

Elasticità dell'offerta nel tempo. E' possibile che anche le curve di offerta abbiano delle elasticità diverse nel breve periodo rispetto al lungo periodo.

Gli effetti di un'imposta sulle vendite

La misura un'imposta influisce sul prezzo e sulla quantità di equilibrio e la porzione dell'imposta che ricade sui consumatori dipendono dalla forma delle curve di domanda e di offerta che sono riassunte dalla elasticità.

Conoscendo l'elasticità della domanda e dell'offerta possiamo fare delle previsioni accurate sugli effetti provocati da una nuova imposta e determinare la porzione dell'imposta che ricade nei consumatori.

Due tipi di imposta sulle vendite. Le amministrazioni pubbliche si servono di 2 tipi di imposte sulle vendite:

Ad valorem : per ogni euro che i consumatori spendono i governi ne tengono una frazione α, che corrisponde all'aliquota dell'imposta

Imposta specifica:viene riscossa una determinata somma di denaro τ per unità di prodotto

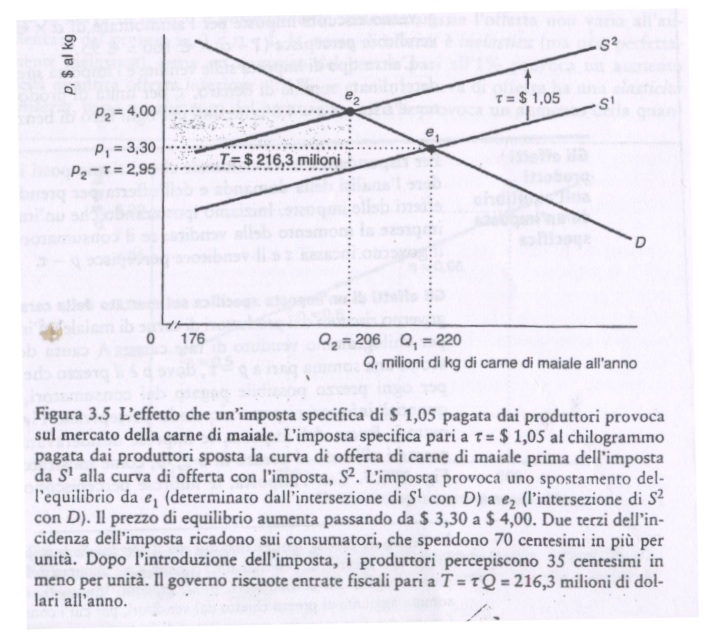

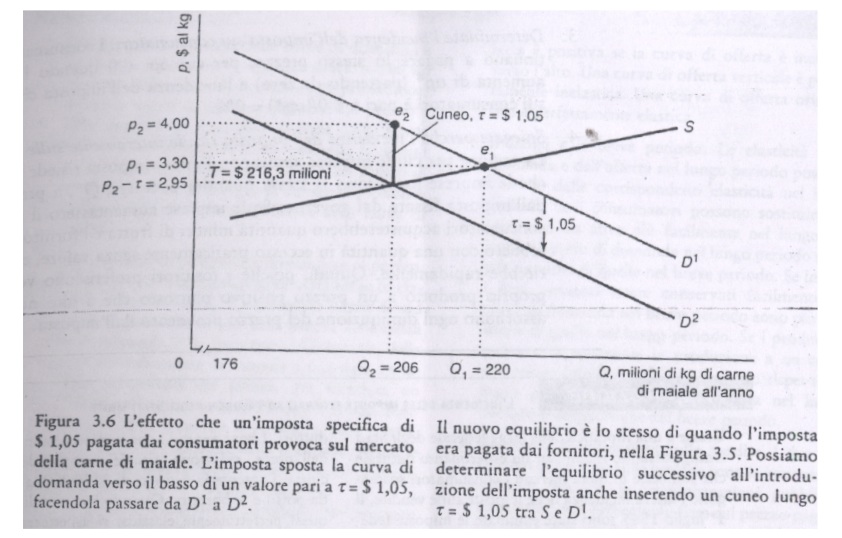

Gli effetti prodotti sull'equilibrio da un'imposta specifica. L'imposta specifica provoca un aumento del prezzo di equilibrio pagato dai consumatori, una diminuzione della quantità di equilibrio e un incremento delle entrate fiscali.

La misura in cui gli effetti di un'imposta specifica dipendono dalle elasticità. Gli effetti che l'imposta produce sui prezzi e le quantità di equilibrio dipendono dalle elasticità della domanda e dell'offerta. Il governo aumenta l'imposta da 0 a τ quindi la variazione dell'imposta(Δτ) e uguale a τ ; la variazione del prezzo pagato dai consumatori è dato: Δp= ( η/( η- ε))× Δτ (*)

ε è l'elasticità della domanda e η è l'elasticità dell'offerta in condizioni di equilibrio.

Per una data elasticità dell'offerta, maggiore è l'elasticità della domanda, meno aumenta il prezzo di equilibrio quando viene introdotta un'imposta.

Per una data elasticità della domanda, maggiore è l'elasticità dell'offerta,più aumenta il prezzo di equilibrio quando viene introdotta un'imposta.

L'incidenza fiscale di un'imposta sui consumatori è la porzione dell'imposta che ricade sui consumatori che corrisponde a:Δp/Δτ.

a misura in cui l'incidenza fiscale dipende dalla elasticità. Se la curva di domanda è inclinata verso il basso e la curva di offerta è inclinata verso l'alto, l'incidenza dell'imposta non ricade esclusivamente sui consumatori; le imprese non traducono infatti l'intera imposta in un aumento dei prezzi.

Le imprese possono trasferire l'intero costo dell'imposta solo quando le elasticità della domanda o dell'offerta assumono certi valori estremi. Per determinare le condizioni necessarie perché le imprese possano attuare questo trasferimento, dobbiamo conoscere la misura in cui l'incidenza dell'imposta dipende dalle elasticità della domanda e dell'offerta in corrispondenza dell'equilibrio prima dell'imposta.

Dividendo entrambi i membri dell'equazione (*) per Δτ, possiamo scrivere l'incidenza dell'imposta che ricade sui consumatori come:

Δp/Δτ = η/( η- ε)

Maggiore è l'elasticità della domanda in corrispondenza dell'equilibrio, mantenuta costante l'elasticità dell'offerta, più diminuisce il carico fiscale dei consumatori.

Maggiore è l'elasticità dell'offerta –mantenuta costante l'elasticità della domanda- più aumenta il carico fiscale dei consumatori.

NB: Alcuni economisti e politici sostengono che, a parità di altre condizioni, i beni che presentano domande relativamente in elastiche dovrebbero essere tassati in maniera più gravosa; infatti, meno elastica è la domanda, minore è l'effetto negativo di un'imposta sulle vendite in termini di riduzione del consumo e maggiori sono le entrate fiscali.

Un'imposta specifica, a prescindere dal soggetto economico tassato (consumatori o produttori), crea un cuneo pari all'imposta unitaria τ tra il prezzo pagato dai consumatori p e quello percepito dai fornitori p-τ. Possiamo infatti inserire un cuneo (linea verticale) tra le curve di domanda e di offerta originali per determinare l'equilibrio successivo all'introduzione dell'imposta.

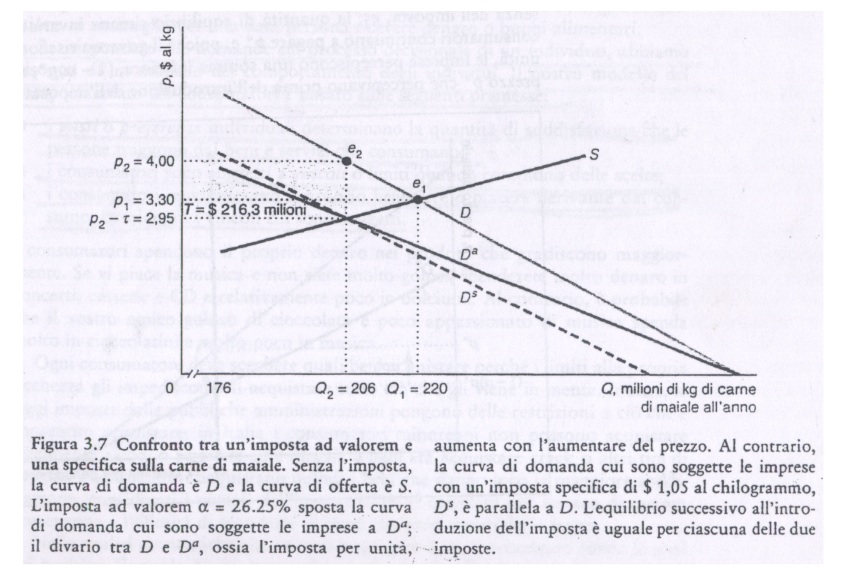

A differenza delle imposte specifiche sulle vendite, i governi riscuotono imposte ad valorem su una vasta gamma di beni (eccettuati di norma alcuni prodotti principali come il cibo e i medicinali).

L'introduzione di un'imposta ad valorem provoca una diminuzione della quantità di equilibrio in presenza dell'imposta Q2, rispetto alla quantità originale Q1 e un aumento del prezzo (p2) rispetto al prezzo originale (p1). L'imposta raccolta per unità di prodotto ammonta a τ = αp2.

Le imposte ad valorem e quelle specifiche producono effetti simili. Come per le imposte specifiche l'incidenza fiscale dipende dall'elasticità della domanda e dell'offerta.

Continua a leggere:

- Successivo: Le scelte del consumatore

- Precedente: Altre elasticità della domanda

Dettagli appunto:

- Autore: Alessia Chiovaro

- Università: Università degli Studi di Palermo

- Facoltà: Economia

- Titolo del libro: Microeconomia

- Autore del libro: Perloff Jeffrey M.

- Editore: Apogeo

- Anno pubblicazione: 2007

Altri appunti correlati:

- Microeconomia

- Analisi e dimensione economica del turismo

- Microeconomia

- Linguaggi del Cinema

- Marketing. Mercati, prodotti e relazioni

Per approfondire questo argomento, consulta le Tesi:

- Overdose da Proibizionismo: un'analisi economica del mercato delle sostanze stupefacenti

- La soddisfazione etica del consumatore: fondamenti logici ed evidenza empirica

- La Soddisfazione del Cliente - Consumer Behavior

- Customer Relationship Management (CRM)

- Le Politiche di Yeld Management nel Settore Turistico

Puoi scaricare gratuitamente questo appunto in versione integrale.