Tema dell’eliminazione dei valori derivanti dagli scambi infragruppo

Le operazioni infragruppo determinano iscrizioni in contabilità (i valori sono doppi: se avessi avuto la contabilità di gruppo non li avrei registrati), devono essere eliminati.

Esistono alcune particolarità:

• Rettifiche che non comportano modifica dell’utile/PN: eliminano debito, credito, costo, ricavo. Il problema potrebbe sorgere se le due società non hanno lo stesso criterio di contabilizzazione.

Ad esempio: la società che vende spedisce al 31/12 ed emette fattura, la società che riceve la merce a gennaio la contabilizza a gennaio.

Come faccio la rettifica se non trovo i valori corrispondenti?

La stessa operazione è stata registrata usando criteri differenti: è necessario usare criteri uniformi), l’operazione interna al gruppo deve essere contabilizzata nello stesso momento in tutte le società.

Questo quindi è un falso problema. Più curiosa è un’altra particolarità:

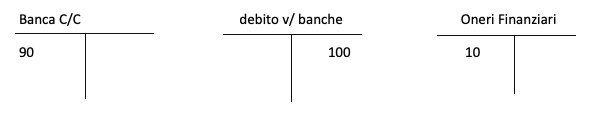

A prima di chiudere l’esercizio cede il credito alla banca, incassando i soldi:

Come faccio a fare il consolidato?

Il problema è che B deve pagare 100 alla banca, quindi non ha un debito v/ fornitore, ma un debito v/ banca.

Il debito verso banca deve semplicemente essere contabilizzato.

Cedendo un credito infragruppo alla Banca, non sto cedendo niente di concreto.

Realtà dietro questa rettifica: finanziamenti auto liquidanti (cedo i crediti in cambio del finanziamento) e finanziamenti in scoperto (la banca concede la possibilità di andare in rosso, è molto rischioso).

Realtà dietro questa rettifica: finanziamenti auto liquidanti (cedo i crediti in cambio del finanziamento) e finanziamenti in scoperto (la banca concede la possibilità di andare in rosso, è molto rischioso).

L’autoliquidante viene accordato facilmente dalla banca.

Le vendite infragruppo generano crediti auto liquidanti?

Dal punto di vista formale si, dal punto di vista sostanziale no.

• Rettifiche che comportano modifica dell’utile /PN

Parliamo dell’eliminazione dei valori delle operazioni infragruppo: li eliminiamo perché nel bilancio del gruppo devono essere evidenziati solo gli scambi con i terzi.

• Rettifiche che comportano modifica dell’utile /PN

Parliamo dell’eliminazione dei valori delle operazioni infragruppo: li eliminiamo perché nel bilancio del gruppo devono essere evidenziati solo gli scambi con i terzi.

L’eliminazione di questi valori può avere un effetto sull’utile e sul patrimonio.

Analizziamo ora le rettifiche delle operazioni che incidono sull’utile e sul patrimonio.

Perché un’operazione può determinare una modifica dell’utile e del patrimonio netto?

Due motivi:

La stessa operazione viene valutata in modo asimmetrico nei bilanci delle due controparti; operazione soggetta a valutazione differente pur applicando gli stessi Principi Contabili (partiamo dal presupposto che i bilanci siano omogenei: altrimenti sarebbe divenuti omogenei nella fase precedente). Questo deriva dal principio di prudenza previsto dalla normativa nazionale: un componente positivo di reddito non realizzato non deve essere contabilizzato, mentre un componente negativo di reddito probabile deve essere contabilizzato.

La stessa operazione viene valutata in modo asimmetrico nei bilanci delle due controparti; operazione soggetta a valutazione differente pur applicando gli stessi Principi Contabili (partiamo dal presupposto che i bilanci siano omogenei: altrimenti sarebbe divenuti omogenei nella fase precedente). Questo deriva dal principio di prudenza previsto dalla normativa nazionale: un componente positivo di reddito non realizzato non deve essere contabilizzato, mentre un componente negativo di reddito probabile deve essere contabilizzato.

Prendiamo come esempio l’emissione di un prestito obbligazionario di una società del gruppo, le cui obbligazioni vengono acquistate da un’altra società del gruppo → prestito obbligazionario infragruppo.

Immaginiamo che queste obbligazioni siano quotate, e che subiscano una riduzione del prezzo. Chi ha emesso il prestito obbligazionario continua a valutare il debito al valore nominale, chi invece ha acquistato i titoli li valuta al minore tra il costo e il valore di mercato (avendo subito una riduzione del prezzo, il prezzo di mercato sarà più basso; chi ha i titoli in portafoglio li svaluta, chi ha il debito lo lascia iscritto al valore originario.

Eliminazione del consolidato del prestito obbligazionario: i valori che eliminiamo non sono uguali. Dall’eliminazione nasce una differenza: questa rettifica modifica l’utile (non è simmetrica).

Altro esempio riguarda la presenza di un fondo rischi: la capogruppo chiede un finanziamento ad una banca, avendo come garante una controllata che concede un’ipoteca su un immobile di sua proprietà. La capogruppo ha un debito verso la banca, mentre la controllata ha un’ipoteca per un debito altrui. La capogruppo, in difficoltà, non riesce a ripagare il proprio debito; la banca escute la garanzia (aggredisce il bene ipotecato).

La controllata, a rischio di perdita del bene, otterrebbe un credito verso la capogruppo (credito di difficile realizzo). Per la controllata quindi si determina il rischio di una perdita → iscrive un fondo rischi pari al valore del bene ipotecato iscritto a bilancio. Nel bilancio consolidato, questo fondo rischi non deve apparire, perché è già iscritto il debito della capogruppo nei confronti della banca. Il fondo rischi costituisce una duplicazione.

Quando la capogruppo nel bilancio d’esercizio valuta la partecipazione (confrontando il costo d’acquisto con P.N. contabile della partecipata) deve tener conto di questo fondo? NO, altrimenti nel bilancio viene duplicato l’effetto di questo rischio.

Questo caso è più frequente quando si redige il bilancio consolidato secondo la normativa nazionale rispetto alla redazione secondo i Principi Contabili Internazionali.

Altro esempio riguarda la presenza di un fondo rischi: la capogruppo chiede un finanziamento ad una banca, avendo come garante una controllata che concede un’ipoteca su un immobile di sua proprietà. La capogruppo ha un debito verso la banca, mentre la controllata ha un’ipoteca per un debito altrui. La capogruppo, in difficoltà, non riesce a ripagare il proprio debito; la banca escute la garanzia (aggredisce il bene ipotecato).

La controllata, a rischio di perdita del bene, otterrebbe un credito verso la capogruppo (credito di difficile realizzo). Per la controllata quindi si determina il rischio di una perdita → iscrive un fondo rischi pari al valore del bene ipotecato iscritto a bilancio. Nel bilancio consolidato, questo fondo rischi non deve apparire, perché è già iscritto il debito della capogruppo nei confronti della banca. Il fondo rischi costituisce una duplicazione.

Quando la capogruppo nel bilancio d’esercizio valuta la partecipazione (confrontando il costo d’acquisto con P.N. contabile della partecipata) deve tener conto di questo fondo? NO, altrimenti nel bilancio viene duplicato l’effetto di questo rischio.

Questo caso è più frequente quando si redige il bilancio consolidato secondo la normativa nazionale rispetto alla redazione secondo i Principi Contabili Internazionali.

Il principio della prudenza, negli IAS, è inteso come valutazione ragionata e attenta ma in modo simmetrico (viene richiesta ragionevole certezza sia per le poste attive che per quelle passive).

Il criterio per contabilizzare gli utili è il criterio di realizzo (gli utili sono contabilizzati quando vengono realizzati). Il realizzo può essere infragruppo o extra gruppo. Nel bilancio consolidato bisogna distinguere tra realizzi nei confronti di terzi e realizzi infragruppo (che non sono realizzi). L’utile deve essere tolto dal bilancio consolidato, fino a quando non avviene il realizzo nei confronti dei terzi. Si tratta di variazioni temporanee, quindi è necessario iscrivere le imposte anticipate → rinvio della rilevazione di utili e, conseguentemente, anche delle imposte relative.

Il criterio per contabilizzare gli utili è il criterio di realizzo (gli utili sono contabilizzati quando vengono realizzati). Il realizzo può essere infragruppo o extra gruppo. Nel bilancio consolidato bisogna distinguere tra realizzi nei confronti di terzi e realizzi infragruppo (che non sono realizzi). L’utile deve essere tolto dal bilancio consolidato, fino a quando non avviene il realizzo nei confronti dei terzi. Si tratta di variazioni temporanee, quindi è necessario iscrivere le imposte anticipate → rinvio della rilevazione di utili e, conseguentemente, anche delle imposte relative.

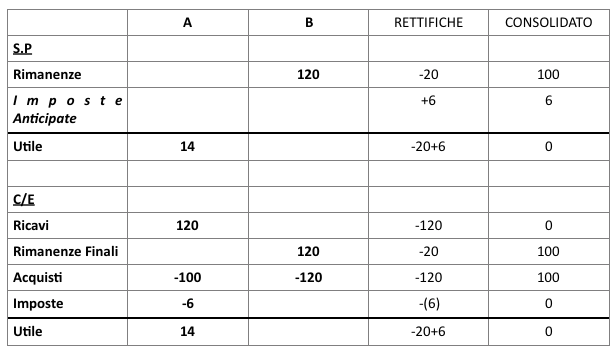

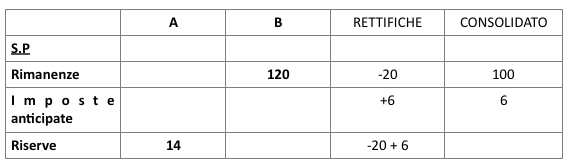

ESERCIZIO:

A compra un bene a 100 e lo vende a B a 120 (vendita infragruppo). 120 è il prezzo di trasferimento.

Lo scambio tra A e B determina rettifiche che non hanno effetto su utile e patrimonio. Se B vende il bene a terzi (ad un prezzo, ad esempio, di 110), non ci sono problemi.

Se B non vende il bene, le rimanenze finali di B saranno pari a 120. Nel consolidato dovrei però valutare le rimanenze finali a 100 → utile non realizzato pari a 20, che deve essere eliminato.

Il magazzino deve essere svalutato: da 120 a 100. Togliendo 20 dall’utile, è necessario eliminare anche le imposte ad esso riferite (30% 20 = 6).

A compra un bene a 100 e lo vende a B a 120 (vendita infragruppo). 120 è il prezzo di trasferimento.

Lo scambio tra A e B determina rettifiche che non hanno effetto su utile e patrimonio. Se B vende il bene a terzi (ad un prezzo, ad esempio, di 110), non ci sono problemi.

Se B non vende il bene, le rimanenze finali di B saranno pari a 120. Nel consolidato dovrei però valutare le rimanenze finali a 100 → utile non realizzato pari a 20, che deve essere eliminato.

Il magazzino deve essere svalutato: da 120 a 100. Togliendo 20 dall’utile, è necessario eliminare anche le imposte ad esso riferite (30% 20 = 6).

Rettifiche:

• Scambi di terzi: ho ricavi e acquisti che non esistono, quindi li elimino

• Magazzino: svalutazione di 20 da rimanenze finali e da rimanenze in S.P. Anche l’utile cambia.

• Imposte: le imposte devono essere eliminate → l’utile aumenta di 6 in C/E e di conseguenza deve essere aumentato anche nello S.P. Le imposte eliminate dal C/E devono essere inserite in S.P. nell’apposita voce “imposte anticipate”

• Scambi di terzi: ho ricavi e acquisti che non esistono, quindi li elimino

• Magazzino: svalutazione di 20 da rimanenze finali e da rimanenze in S.P. Anche l’utile cambia.

• Imposte: le imposte devono essere eliminate → l’utile aumenta di 6 in C/E e di conseguenza deve essere aumentato anche nello S.P. Le imposte eliminate dal C/E devono essere inserite in S.P. nell’apposita voce “imposte anticipate”

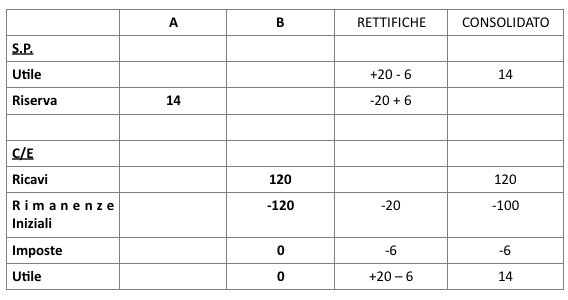

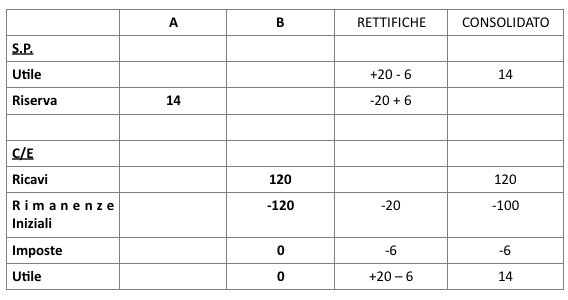

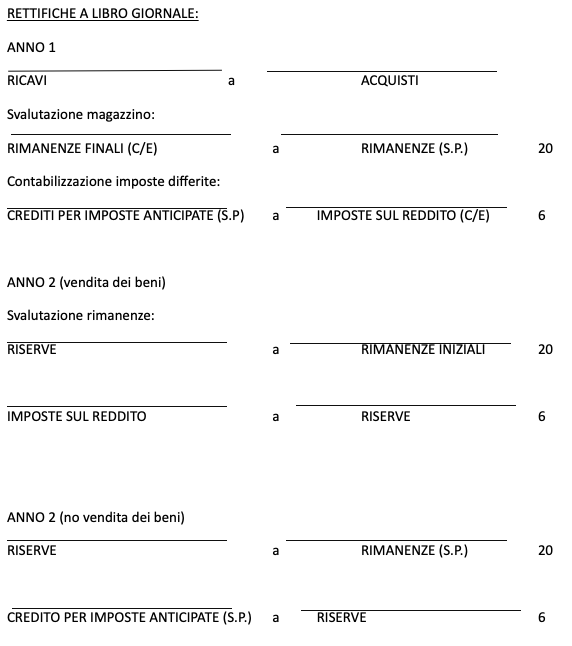

Abbiamo ora due diverse ipotesi per l’anno successivo:

1. Nell’anno successivo B vende le rimanenze ad un terzo, prezzo = 120

1. Nell’anno successivo B vende le rimanenze ad un terzo, prezzo = 120

L’utile di 14 conseguito nell’anno precedente viene inserito nelle riserve.

Rettifiche:

• Rimanenze: l’anno precedente il magazzino era stato svalutato a 100. Dobbiamo ricordare che nel bilancio consolidato le rettifiche dell’anno precedente sono andate perse (si riparte dai bilanci d’esercizio, dove la svalutazione non è mai stata contabilizzata); è quindi necessario effettuare una rettifica di trascinamento → svaluto le rimanenze iniziali di 20. Questa scrittura ha un impatto sull’utile: è necessario aumentare l’utile di C/E. La contropartita di S.P. è la riserva.

• Imposte: devono essere inserite le imposte (scrittura di trascinamento). La contropartita è sempre rappresentata dalla riserva.

2. Nell’anno successivo il bene non viene venduto e rimane quindi nel magazzino di B

• Rimanenze: l’anno precedente il magazzino era stato svalutato a 100. Dobbiamo ricordare che nel bilancio consolidato le rettifiche dell’anno precedente sono andate perse (si riparte dai bilanci d’esercizio, dove la svalutazione non è mai stata contabilizzata); è quindi necessario effettuare una rettifica di trascinamento → svaluto le rimanenze iniziali di 20. Questa scrittura ha un impatto sull’utile: è necessario aumentare l’utile di C/E. La contropartita di S.P. è la riserva.

• Imposte: devono essere inserite le imposte (scrittura di trascinamento). La contropartita è sempre rappresentata dalla riserva.

2. Nell’anno successivo il bene non viene venduto e rimane quindi nel magazzino di B

Le rettifiche effettuate sono scritture di mero trascinamento. L’utile diventa riserva. Le rimanenze devono essere nuovamente svalutate, devono essere rettificate le imposte (la contropartita di entrambe le rettifiche è la riserva).

Il C/E non viene interessato.

Cosa succede se A possiede una partecipazione non totalitaria in B?

La rettifica va fatta per l’intero importo oppure solo per il 60%?

Questa domanda ha una risposta varia:

• Per la teoria della proprietà, bisogna considerare solo il 60%. Il consolidamento attuale è infatti proporzionale

• Attuando il consolidamento integrale, il magazzino deve essere iscritto al 100%, quindi al valore di 100.

• Per la teoria della proprietà, bisogna considerare solo il 60%. Il consolidamento attuale è infatti proporzionale

• Attuando il consolidamento integrale, il magazzino deve essere iscritto al 100%, quindi al valore di 100.

La rettifica parziale del magazzino determinerebbe l’iscrizione in bilancio di un valore ibrido.

Utilizzando il metodo integrale la rettifica deve essere fatta per il 100%

Come calcolo l’utile delle minoranze?

Quando rappresento nel consolidato le minoranze (nel caso il 40%) devo scrivere nel consolidato la voce “minoranza” (SP) e attribuire la quota di utile che spetta alle minoranze in C/E (40% utile di B).

Come calcolo l’utile delle minoranze?

Quando rappresento nel consolidato le minoranze (nel caso il 40%) devo scrivere nel consolidato la voce “minoranza” (SP) e attribuire la quota di utile che spetta alle minoranze in C/E (40% utile di B).

Quando calcolo l’utile delle minoranze, devo tener conto della rettifica del magazzino per gli utili interni realizzati, oppure no?

È necessario distinguere chi ha realizzato l’utile infragruppo:

• Se l’utile infragruppo è stato realizzato da A, elimino un utile che è nel bilancio di A, dove le minoranze non ci sono e quindi non sono interessate dalla rettifica dell’utile

• Se l’utile infragruppo è stato realizzato da B, in B ci sono le minoranze. Come agisco? Ci sono due opinioni in merito.

I principi contabili internazionali applicano la teoria dell’entità: prima si fa la rettifica degli utili infragruppo, e poi si calcolano gli utili delle minoranze (il gruppo è un’entità). Questa soluzione è applicata anche nella prassi italiana. In Italia, la legge sul bilancio consolidato esiste dal 1993. La regola è: la rettifica del magazzino si fa per intero; per calcolare l’utile delle minoranze bisogna distinguere chi ha realizzato l’utile infragruppo (A o B). Se l’utile è realizzato da A, le minoranze vengono lasciate fuori; se l’utile è realizzato da B le minoranze partecipano.

Questa rettifica non riguarda solo le merci, ma riguarda ogni tipologia di utile infragruppo: ad esempio la vendita di cespiti infragruppo con realizzo di plusvalenza. A vende a B l’impianto ad un prezzo superiore al costo storico, realizzando una plusvalenza. La plusvalenza viene eliminata e il bene iscritto viene svalutato per tornare al vecchio costo storico. Devono essere tolte le imposte dal C/E, che sono quindi inserite nelle imposte anticipate.

• Se l’utile infragruppo è stato realizzato da A, elimino un utile che è nel bilancio di A, dove le minoranze non ci sono e quindi non sono interessate dalla rettifica dell’utile

• Se l’utile infragruppo è stato realizzato da B, in B ci sono le minoranze. Come agisco? Ci sono due opinioni in merito.

I principi contabili internazionali applicano la teoria dell’entità: prima si fa la rettifica degli utili infragruppo, e poi si calcolano gli utili delle minoranze (il gruppo è un’entità). Questa soluzione è applicata anche nella prassi italiana. In Italia, la legge sul bilancio consolidato esiste dal 1993. La regola è: la rettifica del magazzino si fa per intero; per calcolare l’utile delle minoranze bisogna distinguere chi ha realizzato l’utile infragruppo (A o B). Se l’utile è realizzato da A, le minoranze vengono lasciate fuori; se l’utile è realizzato da B le minoranze partecipano.

Questa rettifica non riguarda solo le merci, ma riguarda ogni tipologia di utile infragruppo: ad esempio la vendita di cespiti infragruppo con realizzo di plusvalenza. A vende a B l’impianto ad un prezzo superiore al costo storico, realizzando una plusvalenza. La plusvalenza viene eliminata e il bene iscritto viene svalutato per tornare al vecchio costo storico. Devono essere tolte le imposte dal C/E, che sono quindi inserite nelle imposte anticipate.

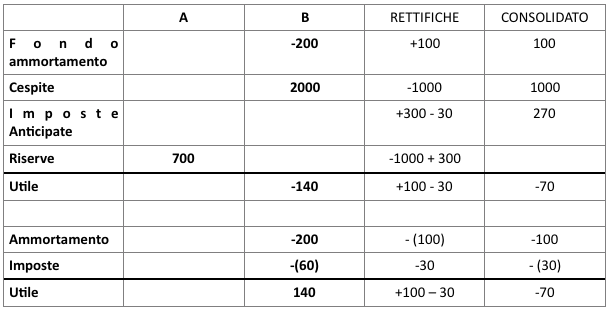

Cosa succede negli anni successivi?

Facilmente il cespite si consumerà e si procederà all’ammortamento (fatto sul costo, inclusivo della plusvalenza; ma nel consolidato la plusvalenza non c’è: l’ammortamento deve essere rettificato).

Avviene inoltre l’utilizzo dell’imposta anticipate.

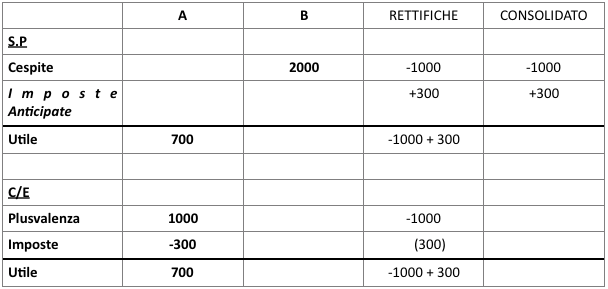

ESERCIZIOA possiede il 60% di B.

A vende a B un cespite a 2000, il cui costo storico era 1000

Rettifiche:

• Eliminazione della plusvalenza: la contropartita è l’utile di C/E; di conseguenza, l’utile di S.P. diminuisce di 1000.

• Imposte: devono essere eliminate le imposte. La contropartita sono le imposte anticipate

• Eliminazione della plusvalenza: la contropartita è l’utile di C/E; di conseguenza, l’utile di S.P. diminuisce di 1000.

• Imposte: devono essere eliminate le imposte. La contropartita sono le imposte anticipate

Nell’anno successivo B ammortizza in 10 anni

Rettifiche:

• Di trascinamento: svaluto il cespite, utilizzando come contropartita la riserva. Riscrivo le imposte anticipate dell’anno precedente, utilizzando come contropartita la riserva• L’utile deve essere aumentato di 100; la contropartita sarà la rettifica del fondo ammortamento (il cespite è stato svalutato a 1000)

• Imposte anticipate: devono essere utilizzate; nel bilancio d’esercizio sono state risparmiate delle imposte. Inserisco in “utilizzo di imposte anticipate” per 30. La contropartita è inserita nella voce imposte; anche l’utile diminuisce di 30

Continua a leggere:

- Successivo: Trattamento dei dividendi nel bilancio consolidato

- Precedente: Eliminazione della partecipazione e del patrimonio netto della controllata

Dettagli appunto:

- Autore: Mattia Fontana

- Università: Università degli Studi del Piemonte Orientale A.Avogadro

- Facoltà: Economia

- Corso: Amministrazione Controllo e Professione

- Esame: Economia dei Gruppi e dei sistemi informativi integrati

- Docente: Albertinazzi

Altri appunti correlati:

- International Accounting -corso progredito

- International accounting

- Revisione aziendale avanzato - Parte 2

- Metodologie e determinazioni quantitative d'azienda

- Diritto Commerciale

Per approfondire questo argomento, consulta le Tesi:

- Il transfer pricing interno: analogie e criticità rispetto alla disciplina del transfer pricing internazionale

- Il bilancio consolidato nelle cooperative

- Il contratto di Rete: una nuova opportunità di crescita per le nostre imprese

- Il bilancio consolidato nei gruppi aziendali: profili teorici, valenza informativa e principi contabili alla base della redazione

- Bilancio consolidato: la valutazione delle Joint Venture secondo i prinicpi contabili internazionali (IAS/IFRS)

Puoi scaricare gratuitamente questo appunto in versione integrale.